De la V a la L, el abecedario de la salida de la crisis

España se enfrenta a una recesión más larga que EE UU y sus vecinos europeos

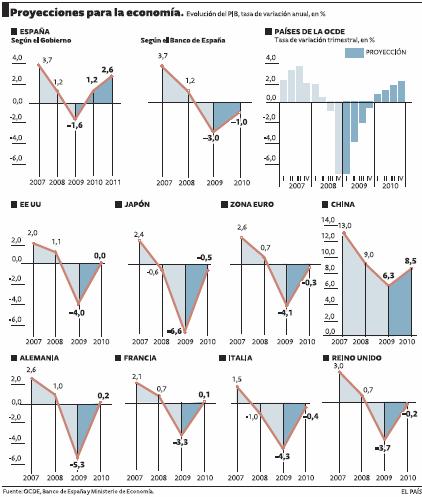

Los economistas se estrujan los sesos para poner fecha al fin de esta recesión anómala, la primera crisis realmente global de la historia. Honestos, confiesan que nadie sabe nada a ciencia cierta, mientras bucean en pasadas zozobras económicas en busca de referentes, sabedores de que hay crisis que se parecen, aunque nunca son idénticas, ni igual de intensas, ni duran lo mismo. Sí coinciden en algo: el telón no bajará a la vez en EE UU (la recuperación llegará antes) que en las grandes economías europeas. Y menos aún en España. Aquí llevará años hablar de recuperación vigorosa.

Aunque técnicamente sea casi una aberración, los expertos hacen un esfuerzo de divulgación con un particular abecedario económico: así, unas crisis se desangran rápido y terminan rápido (la economía baja y sube en forma de V) y no duran más de año y medio; otras son más prolongadas, aunque menos agudas (como una U) y pueden abarcar tres años; hay auténticas montañas rusas (en W), con recuperaciones y recaídas encadenadas varios años; y, las más temidas, las crisis en L, con caídas afiladas de la actividad, seguidas de un largo estancamiento, con crecimientos casi nulos, resume Jordi Gual, director de Estudios de La Caixa.

La buena nueva la evidencia Ángel Laborda, director del Gabinete de Coyuntura de Funcas: "En realidad, la crisis en L no existe". En efecto, pronto o tarde, de todas se acaba saliendo. "Hablamos de L para los casos en que durante bastantes años no se consolida una recuperación", precisa.

Lo más parecido que ha vivido España a una L fue la etapa comprendida entre 1975 y 1983, que aunó la transición política y un ajuste de una estructura productiva casi obsoleta tras la crisis del petróleo. España conoce sobre todo crisis en V, como la última, la del 93. Es Japón el país que encarna la L por antonomasia. Hasta ahora. ¿Es demasiado fácil recurrir a la comparación?

Salvando diferencias como la cultura del consumo, o el hecho de que la escalada de precios inmobiliarios en Japón convierta la vivida en España casi en un juego de niños -entre 1955 y 1990, los precios de las viviendas en el país del sol naciente se multiplicaron por 75, mientras en España, desde final de los setenta a 2003, se duplicaron y, entre 1997 y 2006, subieron el 150%- hay quien no ve descabellado el parangón.

"En Japón hubo una gran burbuja inmobiliaria. Es cierto que el Palacio Imperial de Tokio llegó a valer más que todo el Estado de California", señala el profesor Xavier Sala i Martín, catedrático de Economía de Columbia University, "pero la clave del caso, además de esa burbuja, fue que Japón se olvidó de hacer coches y ordenadores, mientras los nuevos dragones coreanos y, luego, los chinos, le robaron competitividad".

Este economista liberal espeta que "Japón hizo como Zapatero, recurrir a más gasto público y entró en 18 años de crisis". Sala i Martín sólo defiende el gasto público "si es inteligente". Lo propone para levantar infraestructuras productivas, como hospitales punteros; no para la plaza del pueblo. Lo aconseja para formar a los trabajadores en paro; no para "un parado de brazos cruzados".

El ex ministro de Industria socialista Joan Majó no habla tan distinto tras analizar la crisis en su libro No me lo creo: "Que la crisis financiera no nos deslumbre. Si ésta se arregla, Alemania volverá a funcionar. Su industria está en condiciones de competir. Y EE UU levantará cabeza rápido. Podemos verles salir del lío en V. O en U si tardan en limpiar la banca. Pero el origen de la crisis española es interno. Es una crisis de cambio de estructura del PIB. La ayuda pública, además de reactivar la economía, echo en falta que se use para cambiarla, para hacer infraestructuras de futuro. Y vería bien que los parados recibieran un subsidio para formarse".

No va a ser fácil cambiar de modelo económico, un discurso gastado por los políticos de todos los colores y que siempre se estrella contra la realidad. "Tenemos una estructura económica de hace 30 años. El problema de España es que ya no es tan barata, pero tampoco se ha vuelto productiva, de modo que nos hemos quedado en tierra de nadie", advierte Fernando Hernández, director de renta variable de Inversis Banco. El meollo de la cuestión es que, aunque España y EE UU pasen por un vía crucis inmobiliario, en Estados Unidos el ladrillo pesa un 5% de su economía. En España, el ladrillo es un 15% del PIB.

"¡Estamos hablando de que debemos comernos un 10% del PIB!", exclama Llorenç Bagur, profesor de Economía Financiera de la Universidad Pompeu Fabra (UPF), que defiende un ajuste cuidadoso "porque, de golpe, veríamos en caída libre a muchas entidades financieras", víctimas de la morosidad. Como la mayoría, cree que España saldrá del atolladero con una L ligeramente optimista, como el socorrido símbolo de Nike, con la segunda pata en ángulo abierto. Gual se inclina más por la U, "debido a la reducida flexibilidad de la economía española, la política fiscal para amortiguar la caída y la magnitud de los desequilibrios".

Pero todos coinciden: "Esto va a durar más que una recesión típica. Hasta 1991, las crisis eran más frecuentes, pero duraban menos. Casi siempre eran en V", explica Laborda. La excepción mundial fue la U de la Gran Depresión (1930-33), encadenada en W tras la Segunda Gran Guerra.

Una recuperación en V, rápida, parece, de entrada, lo más deseable. Pero nada es evidente. "Los tratamientos de choque para zanjar la crisis deprisa pueden llegar a ser contraproducentes, las salidas en V pueden provocar nuevas burbujas", alerta Bagur.

Hay precedentes. El estallido de la burbuja tecnológica en 2000, más el pánico desatado a raíz del 11-S, más la desconfianza por escándalos como el de Enron sumieron a la economía americana en un pozo. La respuesta de la Reserva Federal fue bajar y bajar los tipos de interés. Y vaya si logró estimular la demanda: las familias empezaron a consumir y se endeudaron e invirtieron en viviendas. "La recuperación se consolidó, pero la Fed siguió bajando los tipos nominales hasta el 1% en junio de 2003 y mantuvo los tipos reales hasta finales de 2005, y la fase expansiva del ciclo se convirtió en euforia, pero se creó una burbuja global en el mercado inmobiliario", recuerda el profesor del IESE Antonio Argandoña.

"No olvidemos que las crisis sirven para resolver desajustes", apunta desde el Instituto Español de Analistas Financieros Xavier Adserà. "España tiene más desajustes que sus vecinos, ha crecido más y ha vivido más por encima de sus posibilidades. Cuanto mayor es el desajuste, más se tarda en resolver el desaguisado".

Cierto: desde finales de los noventa, España creció a ritmos de más del 3% y del 4%, por encima de sus vecinos europeos (hasta el batacazo de 2008). Los expertos coinciden en que, en 2010 y 2011, este país empezará a ir hacia arriba, pero con crecimientos humildes, bien por debajo de su potencial... de nuevo la L optimista. Tampoco hay que descartar una recaída, si Alemania y Francia se recuperan rápido y el Eurobanco (BCE) sube los tipos pensando en las grandes economías antes de que España haya hecho los deberes con el vuelco de su patrón de crecimiento. Algunos batacazos sirven para despertar.

Ariadna Trillas en El País.

0 comentarios